レガシィクラウド ナレッジ

2024年3月版 3月決算 税制改正の影響や決算賞与等を総確認

本記事では、3月決算に向けて確認していただきたい点を解説しています。

3月決算法人は事業年度変更がない限り、税制改正の影響を一番に受ける法人になります。

また、決算期別にみても3月決算法人は約55万件と突出して多い法人になっております。

税制改正の影響を受ける中、3月決算を乗り越えるためには事前準備が非常に重要になります。税制改正の影響を確認し、3月決算をスムーズに乗り切る準備を確認していただければと思います。

論点

教材では大きく分けて2つの論点を整理しています。

まず1つ目が主な税制改正の確認、2つ目が決算に向けての事前準備です。

本記事では一部を抜粋し紹介いたします。

主な税制改正の確認

(1) 大企業向け賃上げ税制(令和4年度税制改正)

(2) 中小企業向け賃上げ税制(令和4年度税制改正)

(3) 特定税額控除規定の不適用措置(令和4年度税制改正)

(4) 研究開発税制の見直し(令和5年度税制改正)

(5) 中小企業経営強化税制の延長と見直し(令和5年度税制改正)

(6) 中小企業投資促進税制の延長と見直し(令和5年度税制改正)

決算に向けての事前準備

【納税がありそうな場合の事前準備】

(1) 納税見込額の試算

(2) 賃上げ税制の上乗せ措置の検討

(3) 中小企業投資促進税制の検討

(4) 経営セーフティ共済(中小企業倒産防止共済)の検討

(5) 短期前払費用の検討

(6) 決算賞与の検討

(7) 貸倒損失等の検討

(8) 評価損の検討

【赤字が拡大しそうな場合の事前準備】

(1) 青色欠損金の繰戻し還付の検討

(2) 融資を考慮した決算書表記の検討

(3) 減資の検討

主な税制改正の確認

中小企業向け賃上げ税制(令和4年度税制改正)

令和4年度税制改正の内容であり、令和5年3月期と同じ内容の税制になります。

税制改正による影響はありませんが、適用誤りが税額に直結することや税務署からの問い合わせも増えている税制になります。

| ① 適用要件 | 次の要件を満たした場合に適用可 ☑ 雇用者給与等≧比較(前期)雇用者給与等×101.5% |

| ② 上乗せ | A 雇用者給与等≧比較(前期)雇用者給与等×102.5% かつ B イ・ロのいずれかを満たすこと イ:教育訓練費≧前年度教育訓練費×110% ロ:適用年度終了日までに経営力向上計画の認定+経営力向上が確実に行われたことにつき証明を受ける |

| ③ 控除税額 | ・①のみ満たす・・・計算基礎×15% ・①②を満たす・・・計算基礎×25% ※計算基礎:雇用者給与等-比較(前期)雇用者給与等 |

| ① 適用要件 | 次の要件を満たした場合に適用可 ☑ 雇用者給与等≧比較(前期)雇用者給与等×101.5% |

| ② 上乗せ1 | ☑ 雇用者給与等≧比較(前期)雇用者給与等×102.5% |

| ③ 上乗せ2 | ☑ 教育訓練費≧前年度教育訓練費×110% |

| ④ 控除税額 | ・①のみ満たす・・・計算基礎×15% ・①②を満たす・・・計算基礎×30% ・①③を満たす・・・計算基礎×25% ・①②③を満たす・・計算基礎×40% ※計算基礎:雇用者給与等-比較(前期)雇用者給与等 |

本税制が適用できない場合は、いわゆる「大企業向け賃上げ税制」の適用判定を行う必要があります(大企業向け賃上げ税制と名義付けていますが、対象法人は青色申告法人と中小企業でも適用が可能です)。控除率から中小企業は「中小企業向け賃上げ税制」を適用する方が有利です。しかし、「中小企業向け賃上げ促進税制」が適用できない場合には「大企業向け賃上げ税制」の適用を検討することになります。

教材ではフローチャート及び実例を交えて、中小企業における賃上げ税制の考え方を説明しております。

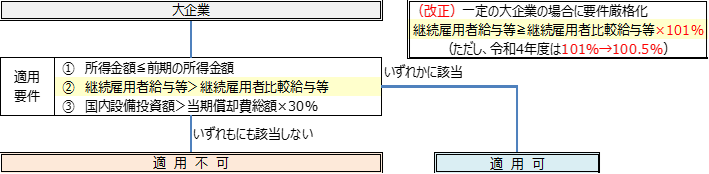

特定税額控除規定の不適用措置(令和4年度税制改正)

本税制も令和4年度税制改正の内容でありますが、対象法人は事前準備を行っていないと別表の作成に時間がかかるものになります。また、令和6年度税制改正大綱により、一部の法人については要件が強化されることになります。

・適用要件

① 所得金額≦前期の所得金額

② 継続雇用者給与等>継続雇用者比較給与等

※一定の大企業の場合に要件厳格化(改正)

⇒継続雇用者給与等≧継続雇用者比較給与等×101%(ただし令和4年度は100.5%)

③ 国内設備投資額>当期償却費総額×30%

賃上げ税制が適用できない場合でも、本税制によって継続雇用者の集計が必要になるケースもあります。企業規模が大きくなるほど、継続雇用者の集計に時間を要することになります。税制を理解して、必要な情報は早めに依頼できるようにしましょう。

中小企業経営強化税制の延長と見直し(令和5年度税制改正)

令和5年度税制改正により、コインランドリー業又は暗号資産マイニング業の用に供する資産でその管理のおおむね全部を他の者に委託するものは対象外となります。

コインランドリー業又は暗号資産マイニング業の用に供する資産であっても次のいずれかに該当するものについては、中小企業経営強化税制の対象資産となりますので適用漏れに気を付けましょう。

①コインランドリー業又は暗号資産マイニング業が主要な事業に該当する場合

②令和5年3月31日までに申請を行った経営力向上計画に基づき取得した場合

③コインランドリー業又は暗号資産マイニング業につき、事業の全体管理や事業に係る業務の全部または一部を従業員等が実施している場合

決算に向けての事前準備

決算賞与の検討

納税額が多額となるような場合には、決算賞与を支給し、従業員へ利益を還元することも1つの対策となります。決算賞与の検討については、賃上げ税制の検討と併せて行うことが効率的です。ただし、決算賞与を未払計上する場合には、以下の要件をすべて満たさなければなりません。

① その支給額を、各人別に、かつ、同時期に支給を受けるすべての使用人に対して通知をしていること

② ①の通知をした金額を通知したすべての使用人に対しその通知をした日の属する事業年度終了の日の翌日から1か月以内に支払っていること

③ その支給額につき①の通知をした日の属する事業年度において損金経理をしていること

上記3要件の他にも就業規則の確認が必須になります。就業規則に「賞与支給日に在籍していなければ支給しない」旨の文言があると、事業年度終了時において債務が確定しているとは言えず、上記3要件を満たしていたとしても損金算入が認められません。

決算賞与を未払で対応するのではなく、実際に年度内に支給することが最善であると考えます。そのためにも事前にどれくらいの利益が出るのか?納税が出るのか?についてシミュレーションを行い、顧問先と共有しましょう。

評価損の計上

物損等として一定の事実が生じた場合には、帳簿価額を減額し、評価損を計上することができます。

①棚卸資産

イ 災害により著しく損傷したこと

ロ 著しく陳腐化したこと

ハ イ又はロに準ずる特別の事実

②有価証券

イ 取引所売買有価証券等(一定の株式を除く)の価額が著しく低下したこと

ロ イ以外の有価証券について、その発行法人の資産状態が著しく悪化したため、その価額が著しく低下したこと

ハ ロに準ずる特別の事実

③固定資産

イ 災害により著しく損傷したこと

ロ 1年以上にわたり有休状態にあること

ハ 本来の用途に使用することができないため他の用途に使用されたこと

ニ 資産の所在する場所の状況が著しく変化したこと

ホ イ~ニに準ずる特別の事実

評価損を計上するには、上記に概要するような場合でしか認められず税務調査でも確実に論点になります。含み損がある資産を有する場合には評価損で計上するのではなく、実際に処分を行い処分損又は売却損として計上することをお勧めいたします。ただし、棚卸資産を処分等する場合には税務調査を意識して書類を残しておく必要があります。本教材ではどのような準備をしておくべきかについても解説しております。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら