レガシィクラウド ナレッジ

【税理士向け】減資とは?メリット・デメリット、節税や手続きについても解説

減資による節税は簡単にできることから、それが可能な顧問先には必ず提案すべき節税策と言えるでしょう。しかし、具体的にどのような点に注意すればよいのでしょうか。

平成27年度税制改正により、地方税の均等割算出の基準となる「資本金等の額」の算出方法が変わりました。利益剰余金がマイナスとなっている場合に、決算てん補を行うことで基準となる「資本金等の額」を減らし、納付する均等割額を減少させることが出来ます。

この均等割額以外にも、減資により令和5年度税制大綱で指摘を受けた外形標準課税逃れや中小企業の優遇税制の適用などの恩恵があります。この記事では、そのような減資を用いた節税方法について、手続きや注意点を確認しながら解説を行っています。

減資とは「資本金を減らすこと」

減資とは、資本金の額を減少させることをいいます。資本金とは、会社法445条の規定等により、貸借対照表に記載されているものをいいます。資本金の額等とは、資本金の額と法人税法施行令第8条に規定する項目を加減算した金額をいいます。

減資には2種類ある

減資には大きく「有償減資」と「無償減資」の2種類があります。

有償減資

有償減資とは、株主に対して資本の払戻しを伴うものをいいます。具体的には資本金の「その他資本剰余金への振替」と「その他資本剰余金を原資とする配当」が同時に行われるものと整理されています。

例)次の法人が資本金3,000,000円を減少させ、同額の払戻しを行った場合

資本金:13,000,000円

資本準備金:5,000,000円

純資産価額:50,000,000円

(会計上の処理)

資本金/その他資本剰余金:3,000,000円

その他資本剰余金/現金預金:3,000,000円

(税務上の処理)

資本金等の額/現金預金:3,000,000円

利益積立金額/資本金等の額:1,920,000円

※1,920,000円については、みなし配当に該当します。

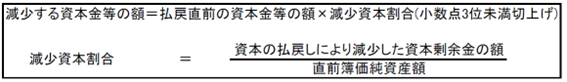

上記式より、減少する資本金等の額は1,080,000円

(減少資本割合(0.06)=3,000,000円(資本の払戻しにより減少した資本剰余金の額)÷50,000,000円(直前簿価純資産額)

減少する資本金等の額(1,080,000円)=18,000,000円(払戻直前の資本金等の額)×0.06(減少資本割合))

有償減資のメリット

利益が出ていない状況でも、減資して作った利益剰余金から配当を行うことが出来ます。

また、有償減資に限ったメリットではありませんが、中小企業判定や外形標準課税の適用判定、均等割額の判定の際に有利になります。

有償減資のデメリット

実際に会社の資本が減少するため、会社の財産が減少することになります。

無償減資

無償減資とは、株主に対して資本の払戻しを行わず、減資により発生した剰余金を利益剰余金のマイナスに充当するものをいいます。資本金の「その他資本剰余金への振替」と「マイナスとなった繰越利益剰余金額をその他資本剰余金でてん補」することをいいます。

例)次の法人が資本金3,000,000円を減少させ、同額の欠損てん補を行った場合

資本金:13,000,000円

資本準備金:5,000,000円

純資産価額:50,000,000円

(会計上の処理)

資本金/その他資本剰余金:3,000,000円

その他資本剰余金/繰越利益剰余金:3,000,000円

(税務上の処理)

資本金等の額/資本金等の額:3,000,000円

※仕訳処理なしでもOK

上記の仕訳例からもわかるように、無償減資においては資本金等の額の減少は発生しません。

無償減資のメリット

有償減資にも共通するメリットですが、有償減資の場合は資本の払戻しとして資金が必要となりますが、無償減資は資金を必要とせず、下記のメリットを享受することが出来ます。

①均等割りの節税

地方税の均等割額は、資本金等の額及び従業員数で判定を行います。従来、無償減資は資本金等の額に影響を及ぼさないため、均等割額は減少しませんでしたが、平成27年度税制改正により欠損てん補に充てる無償減資は、資本金等の額から減算できるようになりました。その結果、無償減資を行うことで地方税の均等割額を減少させることが可能となります。

<改正前の法人住民税の資本金等の額>

法人税法上の資本金等の額

<改正後の法人住民税の資本金等の額>

法人税法上の資本金等の額+(一定の無償増資相当額 - 一定の欠損てん補額)

平成27年度税制改正による適用開始事業年度は平成27年4月1日以後開始事業年度ですが、改正前における過去の無償減資(※1)についても資本金等の額から減算することが出来ます。

(※1)下記の無償減資が対象となります。

平成13年4月1日から平成18年4月30日までの間に行った無償減資

・・・資本又は出資を減少させ、資本の欠損てん補に充てた金額

平成18年5月1日以後に行った無償減資

・・・資本金又は資本準備金を「その他資本剰余金」に振り替えた後、その振替から1年以内に「その他資本剰余金」を前期末の「その他利益剰余金」のマイナス部分に充てた金額

(※2)上記「法人住民税の資本金等の額」が「資本金と資本準備金の合計額」を下回る場合には「資本金と資本準備金の合計額」が基準となります。

法人住民税の資本金等の額>資本金と資本準備金の合計額

∴法人住民税の資本金等の額

法人住民税の資本金等の額<資本金と資本準備金の合計額

∴資本金と資本準備金の合計額

➁不均一課税

法人道府県民税の法人税割の税率判定は、資本金と法人税額によって行われます。資本金を減少させることにより、超過税率から標準課税を適用できるケースがあります。

また、法人都道府県民税の法人税割の税率判定につき、資本金等の額によって適用税率を定めている自治体があります。その場合には「法人住民税の資本金等の額」と「資本金と資本準備金の合計額」とのいずれか多い金額により、適用税率を判定することになります。

この場合における「法人住民税の資本金等の額」とは、無償減資による減算調整を加えた後の資本金等の額をいいます。無償減資により税率区分を下げられる可能性があります。

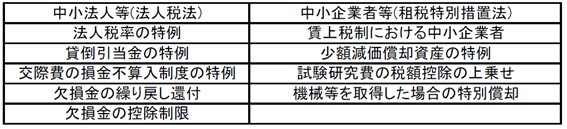

③中小法人等の判定

資本金を1億円以下にすることで、中小企業の優遇税制の特例を受けることが出来ます。

④外形標準課税の非適用

資本金が1億円超の場合には、事業税について外形標準課税が適用されます。赤字の場合にも税負担が発生するため、減資により資本金1億円以下とすることで外形標準課税の適用を避けることが出来ます。

無償減資のデメリット

資本金の多さは信用にもつながるため、あまりに資本金が少ないと信用の低下に繋がりかねません。しかし、合理的な理由があって減資を行う場合は問題ありません。

減資手続きの流れ

減資を行う場合には、原則として株主総会の特別決議が必要になります。また、債権者保護手続きとして1か月以上の期間を定めて官報に「公告」と知れたる債権者には個別に「催告」を行う日宇町があります。

株主総会(特別決議)

発行済み株式総数の過半数を有する株主が出席し、その議決権の3分の2以上にあたる多数決を持って決定を行います。

債権者保護手続き

「公告」・・・会社は会社債権者に対して資本金の額の減少に異議がある場合には、その旨を述べるように、1か月以上の異議申出期間を定めたうえで、次の3つの事項について官報で公告しなければなりません。

①資本金等の額の減少内容

➁会社の計算書類に関する事項

③債権者が一定の期間内に異議を申出できる旨

「催告」・・・会社は公告に加えて、知れたる債権者に対しては、個別に異議申出にかかる催告を行わなければなりません。催告も1か月以上の異議申出期間を定める必要があります。

資本金変更登記

株主総会の決議で定めた効力発生日から2週間以内に、法務局に資本金の額の変更登記を行う必要があります。

減資の提案における具体的な事例

そのほか、顧問先への具体的な提案事例などに関しては、動画教材で解説しています。大手税理士法人の実際の提案事例とミス事例で、提案・実行上の要注意点を紹介します。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちら