住宅購入の生前贈与で税金の負担を減らすには?条件とポイントを解説

マイホームを購入する際に、両親や祖父母から資金を援助してもらうという人は少なくないはずです。財産を無償で渡すことを「贈与」といいますが、マイホーム資金の援助も、それに当てはまります。したがって贈与税の課税対象となるのです。

贈与税には年110万円までの非課税枠が設定されています。この額を超えた贈与には贈与税が課せられるというわけです。マイホームは高額ですから、援助資金が110万円を超える可能性は高いと考えていいでしょう。

ただし、贈与税には110万円以外にも制度としてさまざまな非課税枠が設けられています。こうした制度をうまく使えば、贈与税を負担することなく援助資金を活用できるようになります。この記事では住宅購入用の資金を贈与された時にかかる贈与税の負担軽減の方法について解説いたします。

目次

住宅資金の生前贈与で必要な手続き

「生前贈与」とは生きているうちに自分の財産を配偶者や子、孫などにゆずることで将来の相続税の負担を減らす節税対策のことを指します。相続人となるのは主に配偶者や子ですから、自分が死んだ後の家族の安心のために行うものといえます。

ただし、贈与にも贈与税がかかってくるため、慎重にことを運ぶ必要があります。よく知らないままに贈与をした結果、かえって多くの税金を払うことにもなりかねないのです。

贈与税を払うのは贈与を受けた人、つまりは配偶者や子、孫なので、せっかくの相続税対策が無駄になってしまいます。とくに住宅の購入資金の贈与は高額になりがちなので気を付けましょう。これは贈与を受ける側の人にしても同じことです。その住宅資金の生前贈与で必要な手続きとしては次のものが挙げられます。

- 贈与契約書の作成

- 登記申請

- 贈与税の申告

それぞれに見ていくことにしましょう。

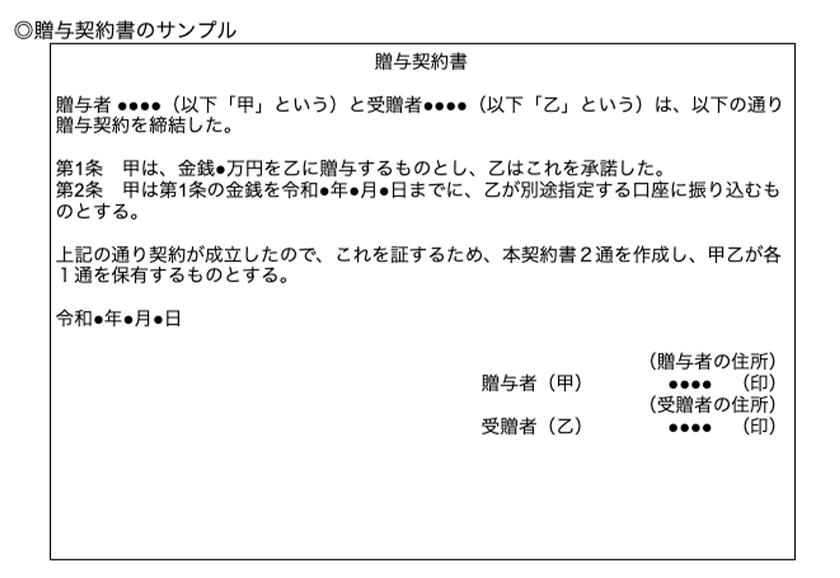

贈与契約書の作成

贈与契約書とはその名のとおり、贈与の内容を契約書として書面で表したものです。贈与は口頭の約束でも成立するため、絶対に贈与契約書が必要だというわけではないのですが、将来的に相続が発生した時のことを考えると、作成しておいたほうが安心です。

というのも、税務署から「贈与ではなく借りたのでは?」と指摘を受ける可能性があるためです。その場合、贈与を受けた財産は相続税の課税対象となってしまいます。そうした事態を防ぐためにも贈与の証拠として契約書を作成しておくわけです。

また、贈与のあった年月日を明確にしておける点でもメリットがあります。後で紹介する「住宅取得等資金の非課税の特例」を使う際には、贈与された資金を住宅の購入に用いる必要があります。購入後に贈与をされた場合、特例は使えないので、贈与の年月日を明らかにしておくことが大切なのです。

贈与契約書には次のことを記載します。書き方は基本的には自由ですが、一定の定型文があるので、それに応じて記入すれば大丈夫です。以下、サンプルを掲げておきます。

贈与契約書に記載すること

- 贈与者(誰が)

- 受贈者(誰に)

- 贈与の時期(いつ)

- 贈与するもの(何を)

- 贈与の方法(どうやって)

登記申請

住宅購入用の資金ではなく、住宅(不動産)そのものを贈与されるケースもあるでしょう。その際は「贈与による所有権移転登記申請」を行う必要があります。申請は税務署ではなく法務局に行います。申請には以下の書類を提出します。

- 贈与契約書

- 贈与をした人が所持している不動産の登記識別情報または登記済証

- 贈与をした人の印鑑証明書(発行から3か月以内)

- 贈与を受けた人の住民票

- 不動産の固定資産評価証明書

- 贈与対象である不動産の登記簿謄本

このほか、司法書士に手続きを依頼した場合は、贈与をした人とされた人双方の委任状が必要です。

贈与税の申告

贈与税は原則として「暦年課税方式」によって算出されます。1年間(1月1日から12月31日まで)の贈与総額から基礎控除額である110万円を差し引き、残りの部分に対して規定の税率が適用される仕組みです。

贈与税の支払い義務が生じた場合は贈与を受けた年の翌年2月1日から3月15日までの間に税務署に申告をしなければなりません。もし3月15日が土・日・祝日だった場合は次の平日が期限となります。

申告の手続きを怠ると追加の税金が課せられます。贈与税は自己申告制ですが「知らなかった」では通用しないので要注意です。さらに隠蔽や脱税など悪質な行為と判断された場合は刑事罰の対象にもなりえるため、申告の手続きは必ず行うようにしてください。

税金の負担を軽減するには?

贈与税は相続税よりも税率が高く設定されています。その理由ですが、相続とは違って贈与は何度でもできるので、生前贈与によって相続税の課税逃れを防ぐためといわれています。両者の最高税率・最低税率・基礎控除額を比較するとそれがよくわかります。

| 相続税 | 贈与税 | |

|---|---|---|

| 最高税率 | 55%(6億円超) | 55%(4,500万円超) ※直系尊属からの贈与の場合 |

| 最低税率 | 10%(1,000万円以下) | 10%(200万円以下) |

| 基礎控除額 | 3,000万円+法定相続人×600万円 | 110万円 |

年110万円以下の贈与を続けることで贈与税の支払い義務が生じることはなく、相続税の節税対策にはなります。しかし、住宅購入用の資金の贈与の場合は高額になるため、それも難しくなります。では、贈与税の負担を承知の上で贈与を受けるしかないのでしょうか?

じつは贈与税には非課税枠の大きな特例や控除が設定されており、それらを活用すれば税負担を大きく軽減させることができます。具体的なものとしては次の3つが挙げられます。

- 夫婦間の贈与による配偶者控除

- 住宅取得等資金の非課税の特例

- 相続時精算課税制度

それぞれについて見ていくことにしましょう。

夫婦の間の贈与による配偶者控除

「夫婦間の贈与による配偶者控除」は別名「おしどり贈与」とも呼ばれています。配偶者に対して居住用の不動産あるいはその購入資金を贈与した場合は2,000万円までが非課税になるという制度です。

また、贈与税の基礎控除額110万円をあわせて使うこともできるので、2,110万円までが非課税となります。条件は基本的に「20年以上婚姻関係にある夫婦であること」です。事実婚は法的な関係にはないため対象外となります。

贈与は夫から妻に対してでも、その逆のパターンでもかまいません。贈与を受けた配偶者は翌年3月15日までに、その不動産に暮らす必要があります。

なお、この制度を使う際は、贈与税の申告が必要となってきます。非課税枠の適用で贈与税を支払わなくてもいい場合も手続きはしてください。

詳しくは下記の記事もご覧ください。

住宅取得等資金の非課税の特例

「住宅取得等資金の非課税の特例」は、贈与をする人が成人以上の直系卑属(子や孫)にマイホームの購入資金や増改築費用を贈与した時に、一定の非課税枠を設定している特例です。設定されている非課税枠は500万円から3,000万円までで、要件としては主に次の項目が挙げられます。

- 贈与者が直系尊属(両親や祖父母)であること

- 贈与を受けた年の1月1時点で受贈者が20歳以上であること

- 贈与を受けた年の所得金額が2,000万円以下であること(住宅の床面積が40㎡以上50㎡未満の場合は1,000万円以下)

上記以外にも細かい要件が設定されていますが、詳しくは国税庁のホームページも参考にしてください。

参考:国税庁ホームページ『直系尊属から住宅取得等資金の贈与を受けた場合の非課税』

なお、以下の表にあるように、非課税限度枠はマイホームの購入時期や消費税率、住宅の性能(耐震性やバリアフリーなど)によって変わってきます。

消費税が10%の住宅を取得した場合の非課税限度枠

| 住宅用家屋に係る 契約の締結日 |

一般の住宅の場合 | 省エネ等の住宅の場合 |

|---|---|---|

| 2019年4月1日~2020年3月 31日 |

2,500万円 | 3,000万円 |

| 2020年4月1日~2021年12 月31日 |

1,000万円 | 1,500万円 |

上記以外の住宅を取得した場合の非課税限度枠

| 住宅用家屋に係る 契約の締結日 |

一般の住宅の場合 | 省エネ等の住宅の場合 |

|---|---|---|

| ~2015年12月31日 | 1,000万円 | 1,500万円 |

| 2016年1月1日~2020年3月 31日 |

700万円 | 1,200万円 |

| 2020年4月1日~2021年12 月31日 |

500万円 | 1,000万円 |

【2024年改正情報】特例の適用期限が延長されました

令和4年度 税制改正大綱によって、契約の締結日による条件はなくなりましたが、非課税限度枠は最大でも1,000万円とその幅は狭まりました。令和6年度 税制改正大綱によって、また2021年末で終了予定だった子や孫への住宅購入のための資金の非課税贈与制度が、2026年末まで延長されることが決定しました。

住宅購入資金贈与の最新情報については、以下の記事をご覧ください。

相続時精算課税制度

「相続時精算課税」は贈与総額の合計が2,500万円を超えるまでは贈与税がかからないという制度です。2,500万円を超えた分に関しては一律20%の税率が課せられます。

非課税枠が大きいことから、住宅購入用の資金の贈与に関して使い勝手がいいように思えますが、相続時精算課税の贈与はのちに相続が発生した時に相続財産として加算されることになります。つまり、いずれは課税されることになるわけです。

そのため相続時精算課税は基本的には「相続時までの納税の先送り」とされ、節税対策としては弱いものがあります。なお、あらかじめ払っていた贈与税がある場合は、相続税で控除されます。

もし、相続時に確実に値上がりが考えられる財産(とくに不動産)があれば、相続時精算課税を選択すると有利になります。相続が発生した時に加算されるのは贈与時の評価額であるためです。

この制度を使うには、贈与があった年の1月1日時点において、「贈与をする人が60歳以上の両親・祖父母」であり、贈与を受ける人が「18歳以上の子・孫」であることが条件です。

一度、相続時精算課税を選択すると、同じ贈与者において暦年課税は使えなくなるのでその点でも注意をしましょう。また、たとえ1年間の贈与額が暦年課税の基礎控除額110万円の範囲内であっても、贈与税の申告は都度必要となってきます。

【2023年最新情報】相続時精算課税制度の見直し

2022年12月16日に発表された「令和5年度 税制改正大綱」によって、相続時精算課税制度を選択した場合における制度の内容が以下の通り見直されることが決まりました。

①相続時精算課税の特別控除額2,500万円とは別に、基礎控除110万円が創設

②相続までに贈与財産が災害被害を受けた場合、相続時の財産評価額は再評価となる

適用時期は【令和6年(2024年)1月1日以降】です。

この見直しにより、より多くの人が相続時精算課税制度を活用しやすくなるのではないかと思われます。

詳細は下記の記事をご覧ください。

おわりに:非課税の条件を理解して制度を活用しよう

マイホームを購入する際に両親や祖父母から資金のサポートを受けることは珍しくありません。ただ、その際には贈与税の支払い義務が生じる可能性が高くなるので注意が必要です。贈与税の仕組みを知らないままに資金を援助してもらってマイホームを購入すると、税務署から連絡が入ることも考えられます。その意味でも贈与はよくよく考えて行うようにしてください。

この記事では生前贈与で住宅購入用の資金を受けとった場合の税負担軽減のポイントや条件について解説いたしました。非課税枠の大きな特例・控除を上手に活用して節税につなげましょう。

とはいえ、なかにはこうした制度の活用に関して戸惑いや不安を感じている方も少なくないことでしょう。制度を最大限に使うにはある程度の専門知識と複雑な手続きも必要となってきます。手続きに不備があると特例が認められないケースもあります(たとえば「住宅取得等資金の非課税の特例」に関していえば、マイホーム購入後の贈与には適用されません)。

もし心配になっているようなら、税の専門家である税理士に相談することで大きな安心感を得ることができます。実績の確かな税理士であれば適切なサポートはもちろんのこと、生前贈与全般に関わるアドバイスもさまざまに提供してくれます。さらに、贈与税のみならず相続税においても真摯に対応してくれるため、力強い味方といってもいいでしょう。まずは気軽に相談をしてみることから始めてはいかがでしょうか。

当社は、コンテンツ(第三者から提供されたものも含む。)の正確性・安全性等につきましては細心の注意を払っておりますが、コンテンツに関していかなる保証もするものではありません。当サイトの利用によって何らかの損害が発生した場合でも、かかる損害については一切の責任を負いません。利用にあたっては、利用者自身の責任において行ってください。

詳細はこちらこの記事を監修した⼈

陽⽥ 賢⼀税理士法人レガシィ 代表社員税理士 パートナー

企業税務に対する⾃⼰研鑽のため税理⼠資格の勉強を始めたところ、いつの間にか税理⼠として働きたい気持ちを抑えられなくなり38歳でこの業界に⾶び込みました。そして今、相続を究めることを⽬標に残りの⼈⽣を全うしようと考えております。先⼈の⽣き⽅や思いを承継するお⼿伝いを誠⼼誠意努めさせていただくために・・

武田 利之税理士法人レガシィ 社員税理士

相続はご他界された方の人生の総決算であると同時にご遺族様の今後の人生の大きな転機となります。ご遺族様の幸せを心から考えてお手伝いをすることを心掛けております。

<総監修 天野 隆、天野 大輔税理士法人レガシィ 代表>

<総監修 天野 隆、天野 大輔>税理士法人レガシィ 代表